Sommaire

L’univers financier connaît une mutation profonde grâce aux technologies émergentes. Ces innovations, souvent perçues comme complexes, redéfinissent la manière dont les institutions gèrent, sécurisent et échangent des actifs. Découvrez comment ces transformations bouleversent les fondements du secteur financier et ce que cela signifie pour l’avenir de la finance.

Transformation digitale des services bancaires

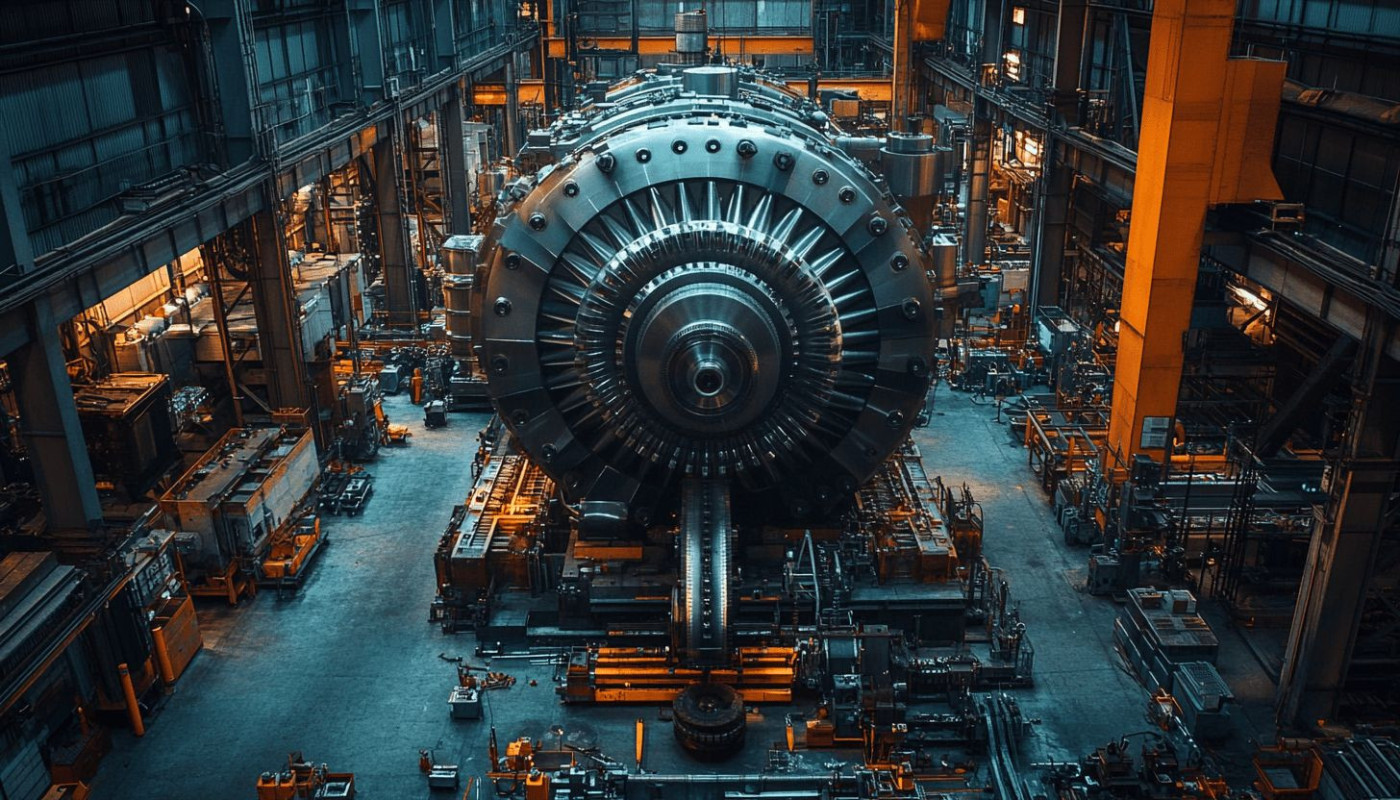

La transformation digitale bouleverse profondément les services bancaires, modifiant à la fois l’expérience client et les processus internes des institutions financières. L’automatisation des opérations courantes améliore l’efficacité opérationnelle, réduisant les délais de traitement et limitant les erreurs humaines. Désormais, l’accès aux comptes, la gestion des finances ou la souscription à de nouveaux produits se font de manière instantanée, renforçant l’attractivité des plateformes en ligne et mobiles. La personnalisation des offres devient possible grâce à l’analyse des données et à l’intelligence artificielle, qui permettent de proposer des conseils adaptés aux besoins de chaque client, rendant l’expérience client plus fluide et engageante. Les institutions financières sont ainsi poussées à innover pour conserver leur compétitivité, en optimisant leurs infrastructures technologiques et en investissant dans des systèmes performants qui assurent sécurité, rapidité des transactions et satisfaction accrue des usagers.

L’intelligence artificielle dans la finance

L’intelligence artificielle transforme profondément le secteur financier en offrant de nouvelles capacités dans l’analyse prédictive, la gestion des risques et la détection des fraudes. Grâce à l’utilisation d’algorithmes d’apprentissage automatique, il devient possible d’anticiper les comportements des marchés, d’identifier les tendances émergentes et de prévenir les crises potentielles. Les établissements financiers exploitent ces technologies pour affiner leurs stratégies d’investissement, optimiser les portefeuilles et limiter l’exposition aux risques. Par exemple, des applications d’analyse prédictive permettent aujourd’hui de détecter des signaux faibles annonciateurs de fluctuations ou de mouvements abrupts sur les marchés financiers, améliorant ainsi la rapidité et la fiabilité de la prise de décision.

En matière de détection des fraudes, l’intelligence artificielle s’impose comme un outil incontournable. Les algorithmes d’apprentissage automatique analysent des volumes massifs de transactions en temps réel pour repérer des comportements suspects, ce qui contribue à sécuriser les opérations et à renforcer la confiance des clients. L’agilité offerte par l’intelligence artificielle favorise la création de solutions sur-mesure adaptées aux besoins spécifiques des banques et des fintech. Des entreprises spécialisées telles que lw-works.com développent des solutions innovantes pour accompagner les acteurs du secteur financier dans cette transition technologique, en mettant l’accent sur la performance, la sécurité et l’adaptabilité des outils d’analyse.

La blockchain et la sécurité des transactions

L’intégration de la blockchain dans le secteur financier bouleverse la manière dont la sécurité des transactions est abordée. Ce registre distribué unique assure une transparence inégalée, chaque opération étant enregistrée de façon indélébile et visible par l’ensemble des participants du réseau. Cette transparence renforce la traçabilité des opérations financières, ce qui rend toute tentative de fraude ou de manipulation extrêmement difficile à réaliser sans être détectée. En garantissant ainsi l’authenticité et l’intégrité des informations, la blockchain contribue à instaurer une nouvelle forme de confiance des utilisateurs dans les échanges monétaires dématérialisés.

Grâce à la technologie des registres distribués, les intermédiaires traditionnels deviennent superflus pour vérifier ou valider les transactions, ce qui simplifie considérablement les processus. Cette évolution technique se traduit par une réduction remarquable des coûts de traitement, car elle diminue les frais administratifs et accélère la gestion des flux financiers. Les institutions financières tirent ainsi profit d’une efficacité renforcée, tout en offrant à leurs clients une plus grande sécurité des transactions et un suivi en temps réel. L’intervention d’un expert en technologies décentralisées dans la finance s’avère précieuse pour optimiser l’intégration de la blockchain et maximiser ses bénéfices tant pour les entreprises que pour les particuliers.

La généralisation de la blockchain dans la finance semble donc répondre à une exigence croissante de confiance des utilisateurs face à la multiplication des cybermenaces. Les capacités de transparence, de sécurité des transactions et de traçabilité offertes par cette technologie encouragent davantage d’acteurs financiers à l’adopter. Ce mouvement vers plus de digitalisation s’accompagne d’une mutation profonde des métiers et des pratiques, ouvrant la voie à un secteur bancaire plus sûr, plus transparent et mieux adapté aux attentes des usagers.

La montée de la finance décentralisée

La finance décentralisée révolutionne profondément le secteur financier grâce à une gamme de solutions innovantes fondées sur la technologie blockchain. Contrairement aux systèmes traditionnels où les institutions centralisées contrôlent les transactions et l'accès aux services, la finance décentralisée permet aux investisseurs et utilisateurs d’accéder directement à des produits financiers variés, sans intermédiaire. À travers l'utilisation de contrats intelligents, ces solutions innovantes automatisent et sécurisent des opérations telles que l’emprunt, le prêt ou l’échange d’actifs, tout en réduisant drastiquement les coûts et les délais de traitement.

Ce développement rapide offre de nouvelles perspectives aux investisseurs qui peuvent diversifier leurs portefeuilles à l’aide d’outils autrefois réservés aux grandes institutions. Les utilisateurs bénéficient aussi d’une plus grande transparence et d’un accès renforcé à des services financiers, même dans des régions traditionnellement exclues du système bancaire classique. Les différences fondamentales avec les systèmes traditionnels résident dans l’absence d’autorité centrale, la programmabilité des contrats intelligents et la possibilité pour chacun de participer au marché mondial, ce qui redéfinit totalement la notion même de confiance et d’intermédiation dans le secteur financier.

La réglementation face à l’innovation

La réglementation financière est confrontée à des défis sans précédent avec l’irruption des technologies émergentes dans le secteur, telles que la blockchain, l’intelligence artificielle et les cryptomonnaies. Ces avancées bouleversent les pratiques traditionnelles, incitant les autorités à réviser leur cadre pour assurer une conformité réglementaire efficace. Les régulateurs doivent trouver le juste équilibre entre la nécessité de protéger les utilisateurs contre les risques liés à la cybercriminalité, au blanchiment de capitaux ou à la fraude, et la volonté de ne pas entraver l’innovation. Les nouvelles directives s’orientent vers une surveillance dynamique, incluant des procédures d’adaptation rapide et des consultations régulières avec des experts du droit financier et technologique, afin de garantir que la réglementation évolue en même temps que les technologies émergentes.

La protection des utilisateurs reste une préoccupation centrale, notamment en matière de confidentialité des données et de sécurité des transactions numériques. Les autorités s’efforcent d’instaurer des normes globales qui puissent s’appliquer aux acteurs internationaux tout en tenant compte des spécificités locales. Cette vigilance accrue se traduit par une collaboration renforcée avec des entreprises innovantes et des organismes spécialisés, favorisant la mise en place de zones d’expérimentation réglementaire, ou sandboxes, pour tester les nouveaux outils financiers. Ce mouvement d’adaptation constante illustre la volonté des régulateurs d’encourager l’innovation tout en maintenant un cadre de conformité réglementaire robuste, capable d’accompagner l’évolution rapide du secteur financier.

Sur le même sujet